これまでいろいろな金融商品への投資してきましたが、結局、ウェルスナビが一番良いのではないか?と思うに至り、みなさんに、私のウェルスナビへの愛をお伝えしたいと思います笑

ウェルナビの運用実績

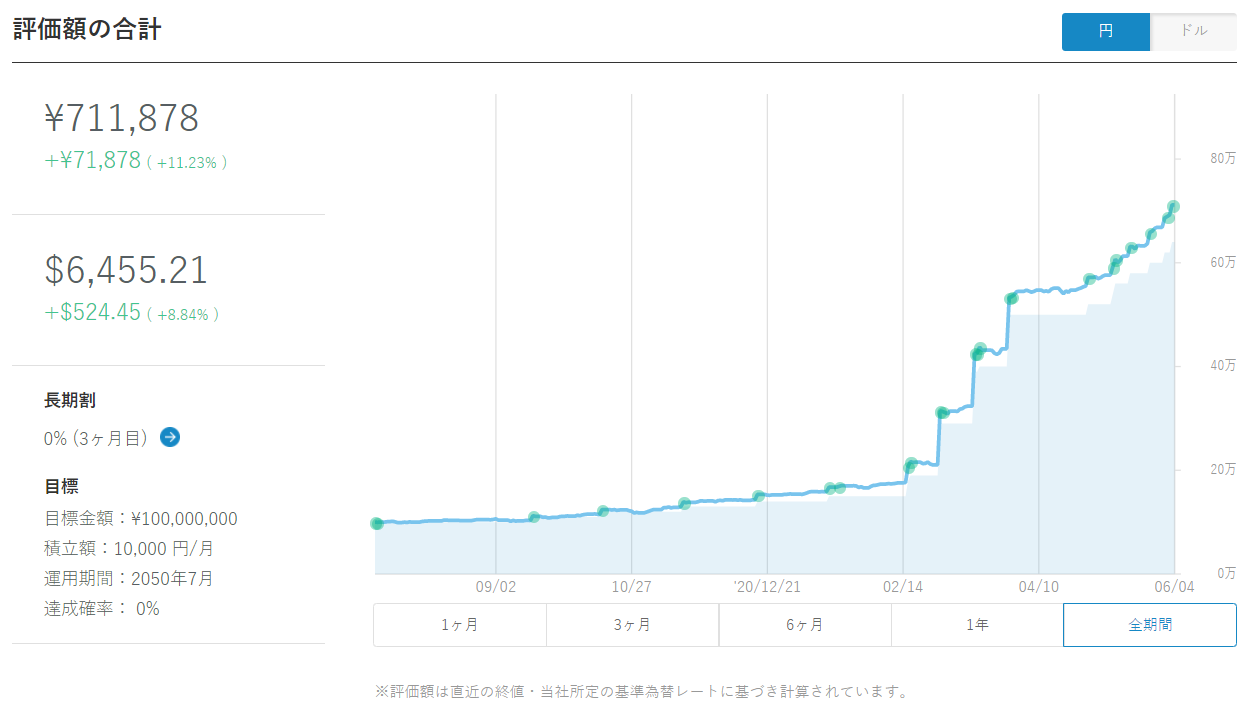

私の口座の運用実績はこのような感じです(2021年6月時点)。

ウェルスナビ(WealthNavi)の特徴

ウェルスナビとは何か?と聞かれたらポートフォリオを自動で最適な配分にしてくれるサービスです。

ウェルスナビは、ロボアドバイザー(ロボアド)と言われるもので、ポートフォリオ(投資先の資産のバランス)を全自動で決めてくれる投資商品です。

ロボアドとは?

ロボアドは、AIを利用した投資で、ユーザーから与えられた情報を基に、コンピュータープログラムがあらかじめ用意されたアルゴリズムを使って、個人投資家に投資手法を提案するサービスです。

投資家の適性に応じて株式や債券など最適な運用資産のポートフォリオを自動作成してくれ、それに応じた運用を低コストで実施してくれます。

ロボアドは2000年代後半に登場しました。

これまでは、機関投資家や富裕層向けに限られていましたが、初心者にも身近なものになりつつあります。

ロボアドが普及すれば、個人投資家にとって、低コストでグローバルに分散投資ができるというメリットもあります。

ロボアドは、営業員を介さないため、これまでの投資家ニーズを対面でくみ取り、預かり資産を増やすという従来のビジネスモデルが覆る可能性もあります。

ただ、ロボアドでは市場の急変時にどう動くべきかという踏み込んだ助言は受けられません。

ロボアドバイザーは、個人的には、自分で投資先を決めていく楽しさがないので好きではないのですが、『決められない人向けの「選択→意思決定」をサポートする金融商品』 としては優れていると思います。

大学時代に金融工学を学び、新卒で入った証券会社で、長期・分散・積立投資の重要性を叩きこまれた私にとって、ポートフォリオはとても大事なものです。

それを自動で最適な配分にしてくれるなんて、素晴らしい商品!これで世界は救われる!なんて思ったかというと決してそういうわけではありません。

投資は儲かるか?儲からないか?の二元論なのだろうか?

ロボアドバイザーが世に生まれる前にも、セゾン投信のようなバランスファンドもありましたが、そもそも一般の人に、リスクを定量化するような考え方はありません。

投資は儲かるか、儲からないかの二元論で、シャープレシオの考えなんて、基本ありません。

たぶん、そういう人に、長期・分散・積立を勧めても、実際に儲かった!と思えるくらいの実感をいただいてくれるまでには数年かかります。

それよりも、いっそ、個別株に投資してもらって、やった儲かった!みたいな気持ちになってもらうほうが、投資に対して、前向きになってもらえるような気がします。

ただ、そういう人はいずれ、損をして株式市場から撤退していく人も少なからずいるのです。

どうやって、投資の本質である、長期・分散・積立の理論を理解してもらって、私が、敗者のゲームやウォール街のランダムウォーカーを読んで感動したり、チャールズ・エリスのマネーと常識を読んでバンガードに心酔したり、そんな経験をしてもらえるのだろうか?と思っていましたが、たぶん、そういう人は一部なんだろうなと思います。

私はさまざまな人に投資の重要性を説き、長期・分散・積立を布教しています。

でも、多くの人が、なんとなくわかってはくれるものの実際に行動に移すには至りません。

日本人の投資嫌いは根深いものです。

日本人は投資が嫌い?

日本人の投資嫌いの要因の1つは、バブル時代を経験した人たちの成功体験が、次の世代に引き継がれてしまったからだと思います。

私たちの親の世代は、銀行や郵便局にお金を預けるだけでお金が増えた世代でした。

わざわざリスクを取らなくてもお金は増えていく。

そんな環境なら、確かに投資をせずに、貯蓄に励むのも有効だったかもしれません。

しかし、今の私たちの世代は、銀行に預けてもお金は増えず、休日にATMから出金すれば、利息分がなくなるどころかマイナスになる。

そんな時代に生きています。

しかし、親の世代は、成功体験を引きずり、銀行に預けておけば大丈夫、バブルの時に投資をした人の多くが損をしたから投資をしてはいけない、と次の世代に話し、こんな低金利の時代でもお金を投資によって増やそうとしない、そんな世代が出来上がったのだと思います。

日本がまだまだこれからも成長する国ならそれでも良いかもしれません。

しかし、日本は少子高齢化が進み、成長も鈍化していくのが定め。

でも、世界的には、金融資産が多い豊かな国。

まるで、退職した高齢者のようです。

もう自分で稼ぐことはできません。

ならどうするのか?

成長しているところに投資をして、そこからの果実を得なければ、長生きすることはできません。

そんな時代になっていると私は思うのです。

投資へのハードルは高い

実際、これまでさまざまな人に投資の啓蒙をしてきた中で、人が投資に至るまでにいくつかのハードルがあることに気づきました。

- そもそも投資をするか、しないか?

- どこの金融機関で口座を開くべきなのか?

- 投資をするにしても、どの金融商品(iDeCoなのか、個別株なのか、投資信託なのか)に投資すべきなのか?

- その中で何を買えばいいのか?どういうポートフォリオにすればいいのか?

これらを私のように、容易に楽しんで乗り越える人も中にはいます。

そういう人は元来未知のものにチャレンジするのが好きだったり、自分で研究するのが好きだったり、そもそも金融というものに興味があったり、そういう人でしょう。

ただ、そうじゃない人にとっては、それぞれを決めることが苦痛になります。

私はこれまで、それぞれのフェイズで、より詳しく話す、何度でも伝えるということをしてきました。

「なぜ、投資をしないといけないのか?」

ゆとりある老後資金にはいくら必要で、それを準備するためには、今から毎月〇万円積み立てていけばいいよ、という脅しパターンを使うこともあれば、最近は、FIREムーブメントの話をし、お金を稼ぐために働くという状況から離れることで、より豊かな人生を送れることを説き、そのために投資をしましょうという話をすることもあります。

「どの金融商品に投資をするのか?」

私は最大のお金の不安は、老後資金が準備できていないことだと思っているので、老後資金の準備のために、iDeCo、変額終身保険、NISA、といった順で具体的に商品を勧めます。

「何を買えばいいのか?どういうポートフォリオにすればいいのか?」

個別株を買いたいと言われたら、多少は相手の身になって話すものの最終的には自己判断でと話し、iDeCo、変額終身、NISAに興味がある人には、ポートフォリオの話をし、具体的な配分や商品を示します。

ただ、最近思うのですが、結局は、最適なポートフォリオなんてものが果たしてあるのか、私は人に自信を持ってそれを伝えられるのかが、不安です。

基本、ポートフォリオの話は、リターンを得るためというよりも、分散効果によるリスクのコントロールが本質です。

ただ、ほとんどの人は、リスクなんて見ていなくて、リターンがどのくらいになるかです。

また、私だと成績の評価は、何らかのインデックスに対して超過リターンで考えるので、たとえ損失がでていても、インデックスを上回っていれば、評価としては〇ですが、たいていの人にとっては、それは損失が出ている=×という評価になります。

本当は、ポートフォリオを組む重要性、それぞれのアセットの特徴、パッシブとアクティブの違い、バランスファンドを持つことと自分でインデックスファンドを組むことの違い、それらを理解して、実践する楽しみをわかって欲しいという思いがあるのですが、きっと普通の人にとってはどうでもいいことだと思い始めてきたのです。

「そんなのはいいから、どうすればいいの?」

投資へのハードルを越えるためのウェルスナビ

「どうしたらいいのだろうか?」

そんな悩みを持つ私を照らす一筋の光、そうそれがウェルスナビ。

機械が自動で最適な配分にしてくれるんだよ!

なんて便利な言葉。

これまでの、わからなければバランスファンド買っておけばいいよ、という若干投げやりな言葉に対して、言っていることはそんな変わらないんだけど、なんとなく納得感がありそうな言葉。

あぁ、ウェルスナビ。

機械は悩みを失くして、世界を救う。

金融商品には、たくさん選択の機会があって、そこで多くの離脱が生じている気がします。

例えば、NISAの場合、

- そもそも投資するしないの選択

- どの証券会社にするかの選択

- 面倒な口座開設申込書(一般口座を特定口座にするかどうか、源泉徴収ありかなしか)

- どういうポートフォリオにするかの選択(海外株式40%、日本株式20%、海外債券20%、…)

- どの投資信託にするかの選択(アクティブかインデックスか、どの運用会社の商品か…)

- 毎月いくら投資するかの選択

- 直感的でないUI

などなどがあります。

他にも経験ない人なら、つまるところがあるかもしれません。

そのため、自分で学ぶ(動画、本、ウェブサイト)、詳しい人に聞く(何でも聞いてね!)といった方法があります。

ウェルスナビは、このうちの、4と5を機械が自動でやります!ということで、意思決定しやすくしている商品です。

でも、そんなウェルスナビも、手放しで勧められません。

それは、NISAの対象ではないということ。

結局、投資において増やすという観点では、確かに期待リターンも大事なんだけど、やっぱり税制優遇があるかどうかは大きいと思います。

利益に対して、税金が取られるか、取られないか、それは投資後に手元に残るお金に大きな影響を及ぼします。

- iDeCo…社会保険料控除使えるよ

- 変額終身保険…保険料控除使えるよ(+保障の機能もあるしね)

- NISA…利益に対して課税されないよ

となると、やっぱりこの3つをまずはおすすめしたいのです。

そして、それだけで、

- iDeCo:月23,000円

- 変額終身保険:1,000万円の保障で月20,000円~

- つみたてNISA:年40万円、月にすると33,000円

そうすると、これだけで、80,000円ほど。

若い世代にここからさらにウェルスナビを勧めるのは難しい気がします。

ウェルスナビがNISAの対象に!

と思っていたら、ウェルスナビがNISA対象になりました。

おまかせNISA|ロボアドバイザーならWealthNavi(ウェルスナビ)

ウェルスナビのおまかせNISAとは、NISAの非課税メリットを活用しながら、世界水準の「長期・積立・分散」投資を「おまかせ」で行うことができるサービスです。

つみたてNISAの対象でないのは残念ですが、現在、マネックスでやっているつみたてNISAをウェルスナビのおまかせNISAに変更する日もそう遠くないかもしれません。

コメント